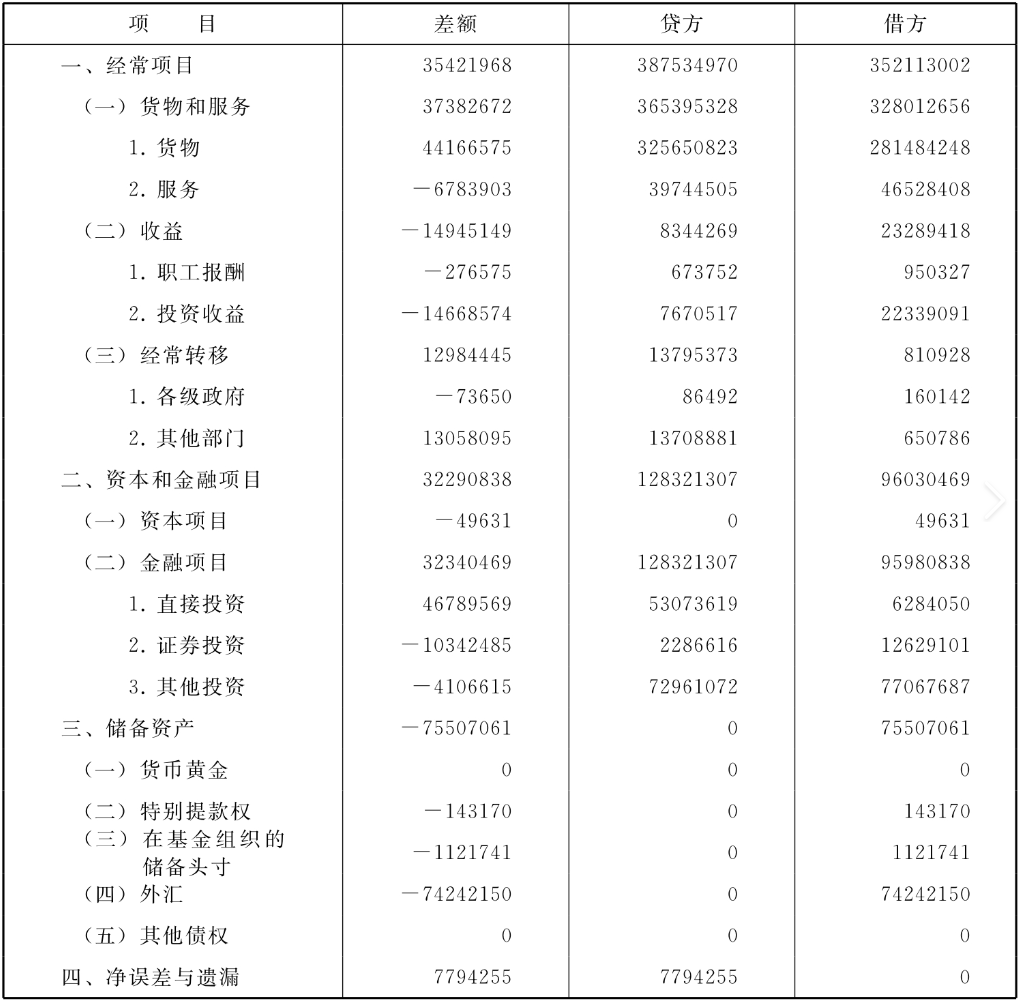

国际收支

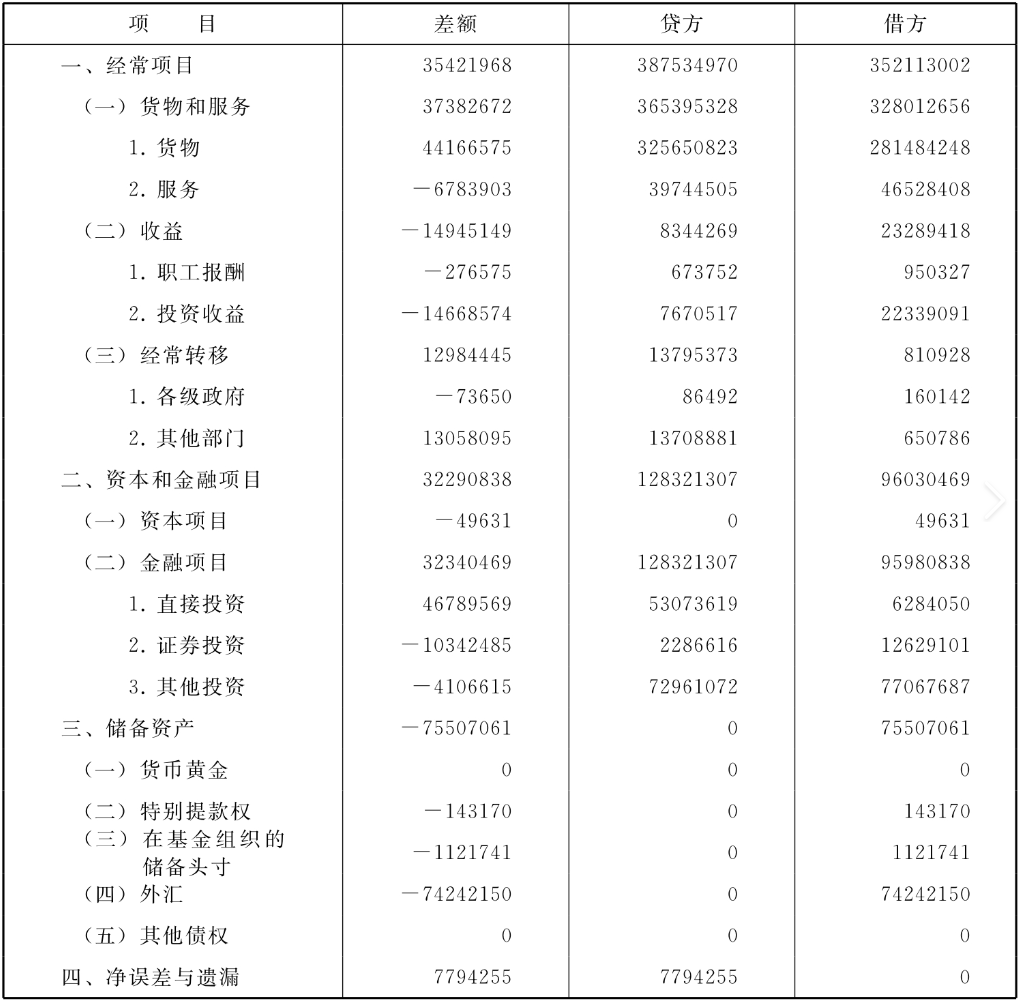

国际收支平衡表

- 记账要求

- 反映出口、资本流入、资金来源、资产减少负债增加的项目计入贷方

- 反映进口、资本流出、资金用途、资产增加负债减少的项目计入借方

- 对于储备资产,借方表示增加、贷方表示减少

- 借贷双方总额一定相等

- 主要内容

- 经常项目CA:实际资源的转移

包括货物(贸易,即进出口)、服务(无形贸易)、收益(初次收入,包括劳务收入和投资收益)和经常转移(二次收入,可以对外)

投资收益(如利息)计入经常项目中的收益,投资本金记入资本与金融项目

- 资本与金融项目KA:国际资本流动

资本项目:包括资本转移(投资捐赠、债务注销等)、非生产非金融资产的收买或出售(土地和无形资产收买或出售等)

金融项目:包括直接投资、间接投资(证券投资)、金融衍生工具、其它投资(银行存款、国际信贷、预付款等)、储备与相关项目

- 储备与相关项目:放在金融项目

包括外汇、黄金、普通提款权、特别提款权

- 净差错与遗漏:抵消借贷方的差额

与经常账户、资本与金融项目之和的数额相同,借贷方向相反

国际收支差额

- 商品贸易差额 = 商品差额

- 商品和服务贸易差额(贸易差额) = 商品差额 + 服务差额

- 经常账户差额 = 贸易差额 + 劳务收入差额 + 经常转移差额 = 储蓄 - 国内投资 = 国外投资

- 更全面判断一国收支是否平衡

- 反映实际资源的转让、实际经济发展水平

- 导致汇率变化

- 是评估一国向外贷款能力的重要参考变量

- 基本差额 = 经常账户差额 + 长期资本流动差额

- 考察长期资本流动规模较大的国家的收支状况

- 反映国际收支长期趋势

- 将短期资本流动和官方储备变动作为线下交易

- 官方结算差额 = 基本差额 + 私人短期资本流动差额

- 反映货币当局愿意弥补的国际收支差额

- 将官方短期资本流动和官方储备变动作为线下交易

- 总差额 = 官方结算差额 + 官方短期资本流动 = 剔除官方储备后的差额 = -储备差额

- 反映国际收支对官方储备的压力

- 用来判断国际收支顺差还是逆差,影响汇率和货币供给

国际收支理论

- 弹性论

- 四个弹性

\begin{align}

&\text{进口商品需求弹性}\quad E_M=-\frac{\mathrm dM}{\mathrm dP_M}\frac{P_M}{M}=-\frac{\mathrm d \ln M}{\mathrm d\ln P_M}

\\

&\text{出口商品需求弹性}\quad E_X=-\frac{\mathrm dX}{\mathrm dP^\ast_X}\frac{P^\ast_X}{X}=-\frac{\mathrm d \ln X}{\mathrm d\ln P_X-\mathrm d\ln e}

\\

&\text{进口商品供给弹性}\quad S_M=\frac{\mathrm dM}{\mathrm dP_M^\ast}\frac{P_M^\ast}{M}=\frac{\mathrm d \ln M}{\mathrm d\ln P_M-\mathrm d\ln e}

\\

&\text{出口商品供给弹性}\quad S_X=\frac{\mathrm dX}{\mathrm dP_X}\frac{P_X}{X}=\frac{\mathrm d \ln X}{\mathrm d\ln P_X}

\end{align}

- 马歇尔勒纳条件

本币计价的贸易收支T=P_XX-P_MM,求微分得

\begin{align}

\mathrm dT =&X \mathrm{d} P_X+P_X \mathrm{d} X-M \mathrm{d} P_M-P_M \mathrm{d} M

\\

=&X P_X\left(\mathrm{d} \ln P_X+\mathrm{d} \ln X\right)-M P_M\left(\mathrm{d} \ln P_M+\mathrm{d} \ln M\right)

\end{align}

E_M,S_M联立、E_X,S_X联立,解得

\begin{cases}

&\mathrm{d} \ln P_M=\left(\frac{S_M}{E_M+S_M}\right) \mathrm{d} \ln e

\\

&\mathrm{d} \ln M=-\left(\frac{E_M S_M}{E_M+S_M}\right) \mathrm{d} \ln e

\\

&\mathrm{d} \ln P_X=\left(\frac{E_X}{E_X+S_X}\right) \mathrm{d} \ln e

\\

&\mathrm{d} \ln X=\left(\frac{E_X S_X}{E_X+S_X}\right) \mathrm{d} \ln e

\end{cases}

代入得

\begin{align}

&\mathrm{d} T=X P_X\left[\frac{E_X\left(S_X+1\right)}{E_X+S_X}\right] \mathrm{d} \ln e+M P_M\left[\frac{S_M\left(E_M-1\right)}{E_M+S_M}\right] \mathrm{d} \ln e

\\

&\frac{\mathrm{d} T}{\mathrm{d} e}=\frac{X P_X}{e}\left[\frac{E_X\left(S_X+1\right)}{E_X+S_X}\right]+\frac{M P_M}{e}\left[\frac{S_M\left(E_M-1\right)}{E_M+S_M}\right]

\end{align}

假设供给弹性无限大,贬值前贸易平衡,则

\begin{cases}

&\frac{\mathrm{d} T}{\mathrm{d} e}=\frac{X P_X}{e} E_X+\frac{M P_M}{e}\left(E_M-1\right)

\\

&P_XX=P_MM

\end{cases}

代入得

\frac{\mathrm{d} T}{\mathrm{d} e}=\frac{X P_X}{e}(E_X+E_M-1)

因此贬值使得贸易收支改善的条件为E_X+E_M\gt 1

- J曲线效应:货币贬值或升值后,贸易收支状况一般不能立即改善或恶化,往往呈现J型曲线

贬值前的贸易协议照常执行,导致外币进口的本币收益减少,本币出口的外币收入支付增加

出口增长需要一定的时间才能完成,而进口商可能认为贬值是进一步贬值的前奏从而增加订货

- 吸收论

\begin{align}

\because\quad &Y=C+I+G+X-M

\\

\therefore\quad &X-M=Y-(C+I+G)

\\

&B=Y-A

\end{align}

- B:贸易收支代表的国际收支差额

Y:国民收入

A:国内吸收

- 国民收入大于国内吸收,国际收支顺差,反之逆差

为了调节国际收支,可以通过支出转换政策改变Y,或通过支出增减政策(吸收政策)改变A

- 贬值对收入的影响:正反两方面

闲置资源效应:国家存在闲置资源,贬值利于出口,促进企业利用闲置资源,使得出口增加,从而收入增加

贸易条件效应:由于J型曲线效应,贬值短期内使得贸易条件恶化实际收入下降

- 贬值对支出的影响

现金余额效应:持有商品形式的人的财富上升,而大多数持有货币的人的财富下降,导致公众减少开支,吸收下降

收入再分配效应:物价上涨有利于利润收入者(如销售商品的人),不利于固定工资收入者

货币幻觉效应:人们更重视物价变动而不是收入变动,物价上涨导致需求和消费减少

- 政策主张:通过支出增减政策纠正国际收支,通过支出转换政策消除支出增减政策对内的负面作用,达到内外部均衡

- 货币分析法

- 货币供给由国际储备和国内信贷派生,长期来看货币供给等于货币需求。由于国际储备数额与国际收支差额相同,因此

\text{国际收支差额}=\text{货币供给}-\text{国内信贷}=\text{货币需求}-\text{国内信贷}

- 政策主张

国际收支不平衡都是货币性的,可以通过货币政策解决

国际收支逆差意味着国内信贷过度,应当紧缩国内信贷

只有提高货币需求的干预措施(贬值、关税、外汇管制等)才能短暂的改善国际收支

蒙代尔-弗莱明模型

基本公式

- 净出口核算

NX=Y-(C+I+G)

- 经常项目收支

CA=X-M=X\left(\overset{+}{Y^*},\overset{-}{P},\overset{+}{P^*} ,\overset{+}{e}\right)-M\left(\overset{+}{Y},\overset{+}{P},\overset{-}{P^*} ,\overset{-}{e}\right)=CA\left(\overset{-}{Y},\overset{+}{Y^*},\overset{-}{P},\overset{+}{P^*} ,\overset{+}{e}\right)

- 外国居民收入增加,对本国商品需求增加,本国出口出口增加;本国居民收入增加,对外国商品需求增加,本国进口增加

- 本国物价上升或外国物价下降,导致外国商品更有吸引力,抑制出口促进进口

- 汇率上升促进出口抑制进口

- 资本项目收支

KA=KA\left(\overset{+}{i},\overset{-}{i^*},\overset{-}{E(e)}\right)

- 本国利率上升,外国利率下降,吸引资本流向本国

- 预期本国汇率下降,吸引外资兑换本币之后套利,资本流入

- 汇率影响因素

\begin{align}

\because\quad&CA+KA=X\left(\overset{+}{Y^*},\overset{-}{P},\overset{+}{P^*} ,\overset{+}{e}\right)-M\left(\overset{+}{Y},\overset{+}{P},\overset{-}{P^*} ,\overset{-}{e}\right)+KA\left(\overset{+}{i},\overset{-}{i^*},\overset{-}{E(e)}\right)=0

\\

\therefore\quad &e=e\left(\overset{+}{Y},\overset{-}{Y^*},\overset{+}{P},\overset{-}{P^*}, \overset{-}{i},\overset{+}{i^*},\overset{+}{E(e)}\right)

\end{align}

- 居民收入、物价水平变动影响进出口进而影响汇率

- 利率、预期汇率变动影响资本流入进而影响汇率

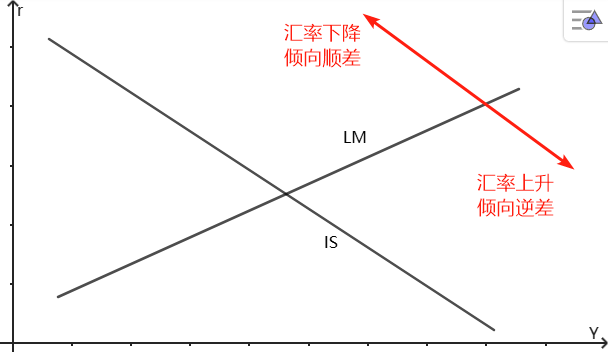

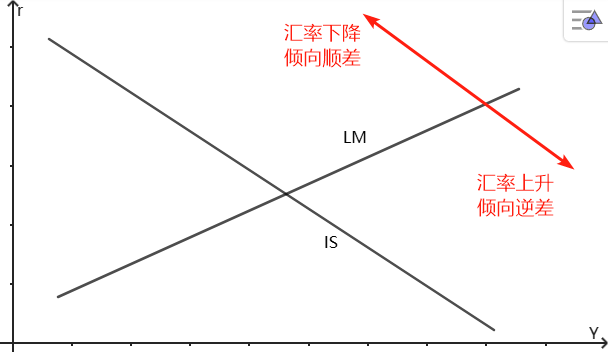

IS-LM-BP线

- IS线

- 描述产品市场的均衡

\begin{align}

\because\quad Y&=C\left(\overset{+}{Y},\overset{-}{i},\overset{-}{t}\right)+I\left(\overset{-}{i},\overset{-}{t}\right)+G-M\left(\overset{+}{Y},\overset{+}{P},\overset{-}{P^*} ,\overset{-}{e}\right)+X\left(\overset{+}{Y^*},\overset{-}{P},\overset{+}{P^*} ,\overset{+}{e}\right)

\\

&=D\left(\overset{+}{Y},\overset{-}{i},\overset{+}{e},\overset{+}{G},\overset{-}{t}\right)+NX\left(\overset{-}{Y},\overset{+}{Y^*},\overset{-}{P},\overset{+}{P^*} ,\overset{+}{e}\right)

\\

\therefore\quad i&=i\left(\overset{-}{Y},\overset{+}{e},\overset{+}{G},\overset{-}{t},\overset{+}{NX}\right) \quad \text{Y增加导致C增加的幅度要小于Y增加的幅度}

\end{align}

- i与Y负相关

- 扩张性财政政策(增加公共支出、减税)导致IS线右移

- 汇率上升等有利于顺差的因素导致IS线右移

- LM线

- 描述货币市场的供求均衡

\begin{align}

\because\quad&M=L_1\left(\overset{+}{Y}\right)+L_2\left(\overset{-}{i}\right)

\\

\therefore\quad&i=i\left(\overset{+}{Y},\overset{-}{M}\right)

\end{align}

- i与Y正相关

- 扩张性货币政策、增发本币导致LM曲线右移

- BP曲线

- 描述国际收支平衡

\begin{align}

\because\quad &e=e\left(\overset{+}{Y}, \overset{-}{i}\right)

\\

\therefore\quad &i=i\left(\overset{+}{Y},\overset{-}{e}\right)

\end{align}

- i与Y正相关

资本完全流动时,i小幅变动导致Y大幅变动,BP线水平

资本完全不流动时,i大幅变动导致Y小幅变动,BP线垂直

- 汇率上升导致BP线右移

政策效率分析

对IS-LM-BP曲线的影响

- 财政/货币政策导致IS/LM曲线移动,引发i与Y的变动

- i增加导致KA顺差,Y增加导致CA逆差,引发国际收支顺差或逆差

- 资本完全流动:KA为主要

- 资本管制或资本完全不流动:CA为主要

- 国际收支顺差或逆差,货币当局或市场做出调整

- 固定汇率制下:国际收支顺差/逆差导致增发/回笼货币,LM右移/左移

- 浮动汇率制下:国际收支顺差/逆差导致本币升值/贬值,汇率下降/上升,IS左移/右移

- 三线重新交与新均衡

- 固定汇率制:BP曲线不动

- 浮动汇率制:汇率上升/下降导致BP线右移/左移

对国际收支的影响

- 财政政策移动IS线导致i,Y同向变动,货币政策移动LM线导致i,Y反向变动

- i增加/减少导致KA顺差/逆差

- Y增加/减少导致CA逆差/顺差

- 因此货币政策对KA、CA的顺差或逆差的两个效应同向,更适合实现外部均衡(蒙代尔模型)

- 通货膨胀/经济衰退采用紧缩性/扩张性财政政策

- 国际收支顺差/逆差采用扩张性/紧缩性货币政策

政策搭配理论

米德冲突

- 内外部经济

- 内部过冷:经济衰退/失业增加

- 内部过热:通货膨胀

- 外部过冷:国际收支顺差(对外需求不足)

- 外部过热:国际收支逆差(对外需求膨胀)

- 米德冲突:固定汇率制度下,内部外部经济状况相反,无法通过单纯的扩张性或紧缩性政策调节

- 经济衰退/失业增加 + 国际收支逆差

- 通货膨胀 + 国际收支顺差

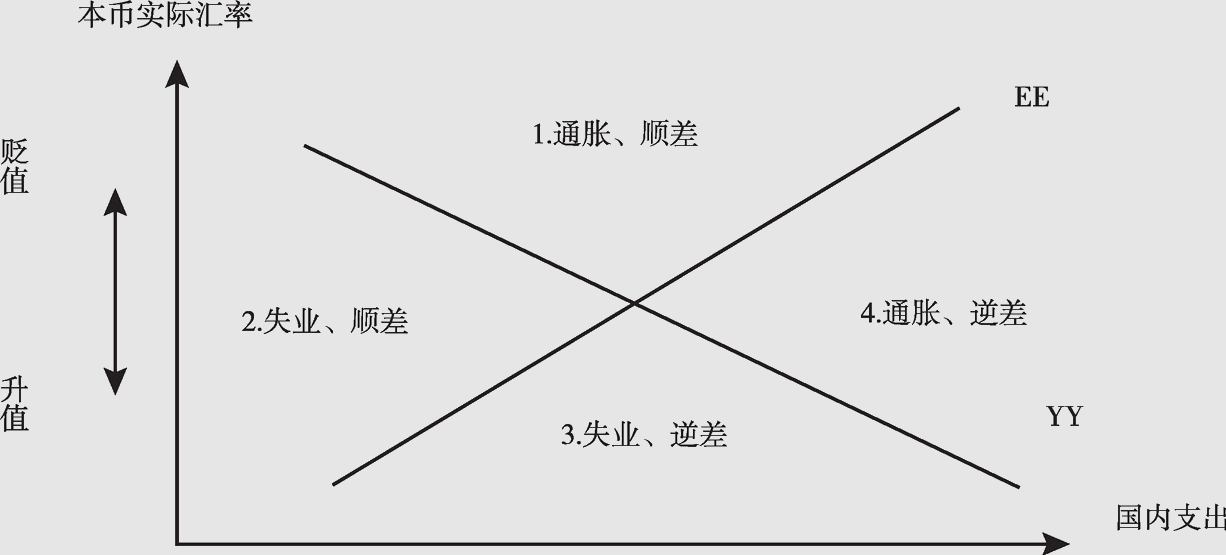

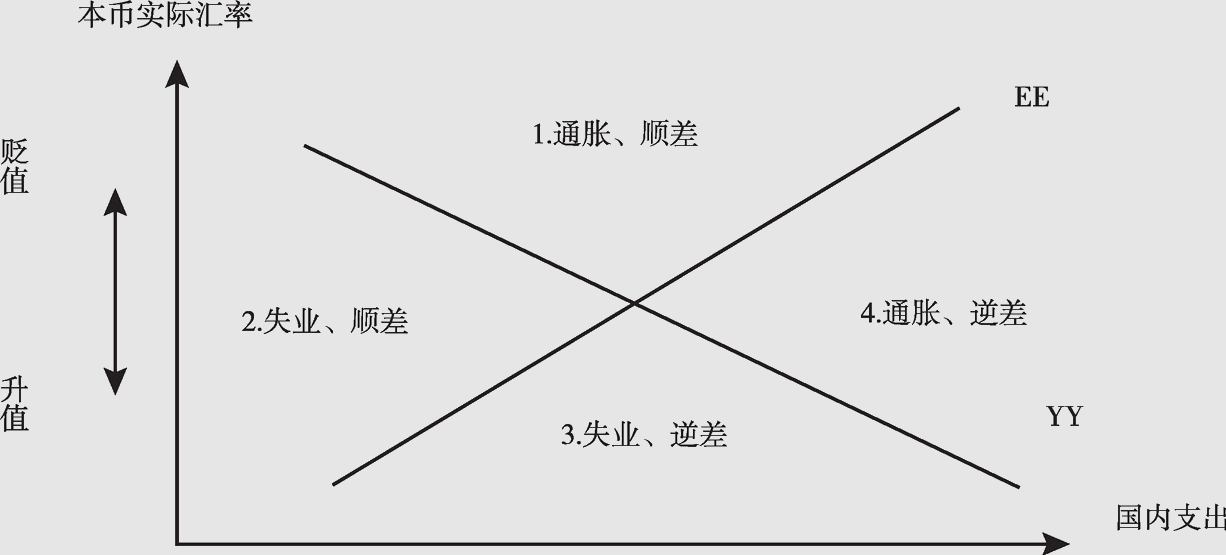

斯旺模型

- 外部均衡线EE:汇率下降导致净出口B减少,为了维持国际收支均衡(使得B=Y-A不变)需要减少国内支出A减少进口

- 若国内支出A过少,将导致顺差,因此均衡线左侧外部过冷、右侧外部过热

- 内部均衡线YY:汇率下降导致净出口B减少,为了维持总产出均衡(使得Y=A+B不变)需要增加国内支出A弥补净进口

- 若国内支出A过少,则产出不足,因此均衡线左侧内部过冷、右侧内部过热

- 政策搭配(浮动汇率制下):支出增减政策水平移动、支出转移政策垂直移动

- 在均衡线右侧为过热,左侧为过冷,根据相对于均衡线的位置判断采用何种支出增减政策(对内)和支出转移政策(对外)

- 例如区域1:在内部均衡右侧,需要紧缩货币供给(支出增减政策);在外部均衡上方,需要降低实际汇率(支出转移政策)

- 由于实际汇率R=e\frac{P^\ast}{P},可以通过降低汇率、提高国内商品价格、降低国外商品价格实现降低实际汇率

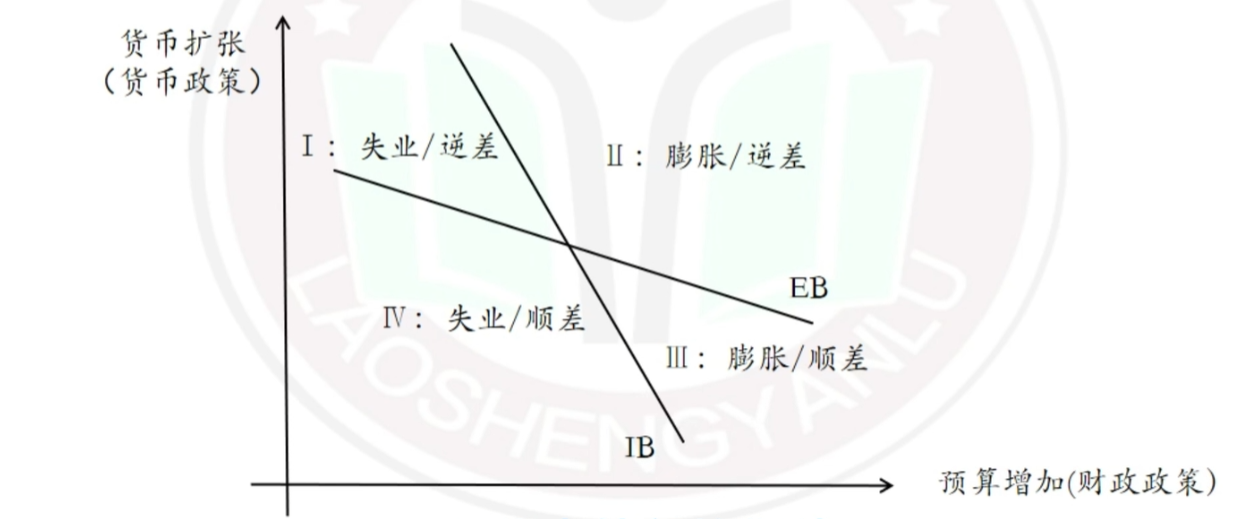

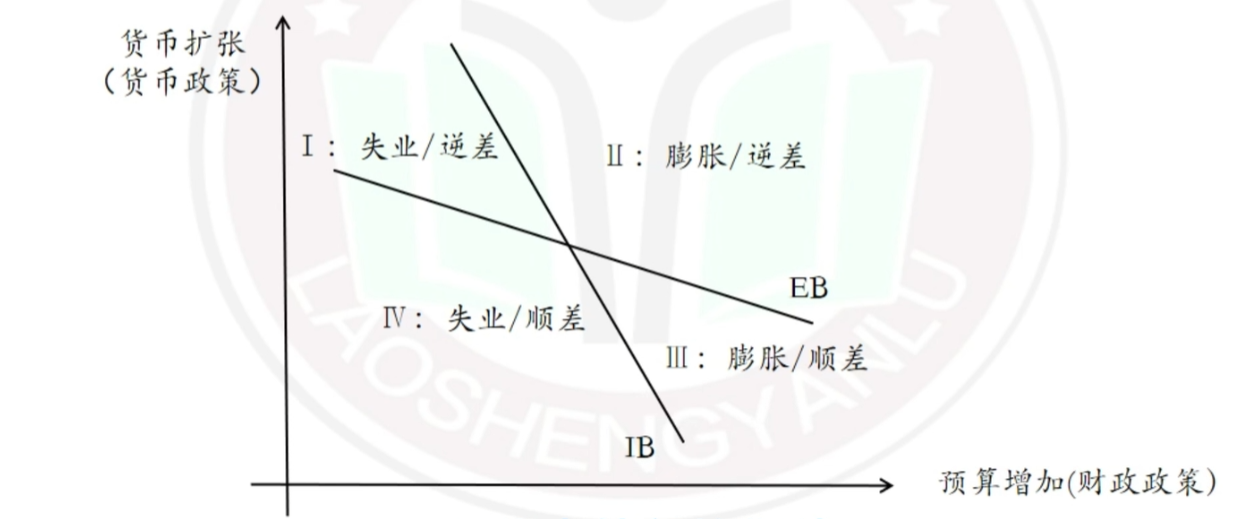

蒙代尔模型

- 内外部均衡线

- 为了使总支出不变,两个政策方向必须相反,因此斜率为负

- 货币政策对外部的两个效应同向,因此外部均衡曲线EB对货币政策更敏感

- 财政政策直接影响总需求总供给,因此内部均衡曲线IB对财政政策更敏感

- 政策搭配(固定汇率制下):财政政策平移动、货币政策垂直移动

- 在均衡线右侧为过热,左侧为过冷,根据相对于均衡线的位置判断采用何种财政政策(对内)和货币政策(对外)

- 例如区域1:在内部均衡左侧,需要实施扩张性财政政策;在外部均衡上方,需要紧缩性货币政策

外汇与汇率

影响汇率的因素

- 国际收支:最直接因素

- 国际收支逆差 → 外汇流出 → 外汇减少 → 外币升值、本币贬值、汇率上升

- 通货膨胀:直接因素

- 通货膨胀 → 实际汇率下降 → 出口减少 → 外汇减少 → 外币升值、本币贬值、汇率上升

- 通货膨胀 → 实际利率下降 → 资本外流 → 外汇减少 → 外币升值、本币贬值、汇率上升

- 通货膨胀 → 预期本币贬值 → 抛售本币 → 外汇减少 → 外币升值、本币贬值、汇率上升

- 相对利率:短期因素

- 利率上升 → 资本流入 → 外汇增加 → 外币贬值、本币升值、汇率下降

- 供给和需求

- 总需求>总供给 → 通货膨胀 → 外币升值、本币贬值、汇率上升

- 进口需求>进口供给 → 外币需求增大 → 外币升值、本币贬值、汇率上升

- 心理预期:捉摸不定,十分易变

- 预期汇率下跌 → 抛售本币 → 外汇减少 → 外币升值、本币贬值、汇率上升

- 财政赤字

- 提高税率 → 可支配收入减少,企业积极性减少 → 国内消费C投资I减少 → 净出口NX增加 → 外汇增加 → 外币贬值、本币升值、汇率下降

- 减少公共支出G → 乘数作用下国民收入Y减小幅度大于G → 净出口NX增加 → 外汇增加 → 外币贬值、本币升值、汇率下降

- 增发货币 → 通货膨胀 → 外币升值、本币贬值、汇率上升

- 发行国债(短期) → 提高国民收入,增加需求 → 进口增多 → 外汇减少 → 外币贬值、本币升值、汇率下降

发行国债(长期) → 通货膨胀 → 外币升值、本币贬值、汇率上升

- 实际经济增长

- 经济增长率高 → 对外国商品和劳务需求增加 → 外币需求增大 → 外币升值、本币贬值、汇率上升

但对出口导向性国家,经济增长对出口的促进大于进口 → 国际收支顺差 → 外币贬值、本币升值、汇率下降

- 若国外投资者把经济增长率高看做经济向好 → 促进国外投资 → 本币需求增大 → 外币贬值、本币升值、汇率下降

- 汇率干预:短期因素

- 外汇市场投机:导致波动幅度增大

- 政治突发事件: 影响迅速,之后效果削弱

- 货币地位: 成为储备货币导致货币升值

汇率变化的影响

- 国际收支

- 贸易收支

进口需求:本币贬值 → 出口商品相对价格下降 → 出口增加

出口需求:本币贬值 → 进口商品相对价格上升 → 进口减少

国际收支:本币贬值 → 出口扩大进口减少 → 国际收支改善(假设马歇尔-勒纳条件满足)

- 非贸易收支

服务贸易:本币贬值 → 外币购买力提高 → 有利于本国旅游业和劳务状况

转移支付:本币贬值 → 若国内价格变化缓慢则对转移支付产生不利影响

- 资本流动:汇率主要影响短期资本流动

本币贬值但未到底 → 资本外逃 → 本币进一步贬值

本币贬值到底或过头 → 投资者预期汇率上升 → 资本回流 → 本币升值

- 外汇储备

本币贬值影响货币政策导致外汇储备增减,并且导致外汇储备实际价值变动

- 国内经济

- 物价水平

货币工资机制:本币贬值 → 进口物价上升 → 生活费用上升 → 名义工资上升 → 物价上升

生产成本机制:本币贬值 → 进口成本上升 → 国外原材料价格上升 → 物价上升

货币供应机制:本币贬值 → 货币供应量可能增加 → 物价上升

收入机制(当马歇尔-勒纳条件不满足):物价上升 → 国际收支恶化 → 物价进一步上升

- 总需求:一般来说扩张性效应大于紧缩性效应,扩张性效应指贬值改善进出口,促进总需求和总收入的增长。紧缩性效应包括

贬值税效应:对于需求弹性低的商品,贬值导致进口成本增大,总需求下降

实际工资效应:名义工资上升滞后于物价水平,实际工资减少,总需求下降

货币资产效应:贬值导致购买国外资产需要更多本币,总需求下降

债务效应:贬值导致偿还外债需要更多本币,总需求下降

收入再分配效应: 促进出口行业发展,若出口行业边际消费倾向低则总需求下降

- 就业和劳动生产率

短期对劳动生产率无影响,但贬值导致出口增多和进口替代型企业发展,加速劳动力就业

长期若出口企业将盈利用于改善生产设备、培训员工,将提高劳动生产率

- 世界经济

- 国际贸易

汇率不稳定,不利于国际贸易的发展

- 国际金融市场

汇率不稳定,加剧国际金融市场动荡,促进国际金融业务创新

- 国际储备货币

汇率不稳定,只持有单一国际储备货币风险增加,促进国际储备货币多元化

- 外汇风险

- 进出口贸易的汇率风险

汇率变动导致结算现金流减少的风险

- 外汇储备风险

汇率变动导致外汇储备贬值的风险

- 外债风险

汇率变动导致需要偿还成本增加的风险

汇率决定理论

- 铸币平价说:金本位时期

- 铸币平价:金属铸币含金量之比

- 黄金输出点:铸币平价 + 运费

- 黄金输入点: 铸币平价 - 运费

- 汇率在黄金输出入点之间波动

- 国际收支说(国际借贷说):汇率由外汇供求决定,外汇供求由国际收支决定

e=e\left(\overset{+}{Y},\overset{-}{Y^\ast},\overset{+}{P},\overset{-}{P^\ast}, \overset{-}{i},\overset{+}{i^\ast},\overset{+}{E(e)}\right)

- 优点:指出了汇率与国际收支的密切关系;是一个关于汇率决定的流量理论;可以用于进一步分析

- 缺点:没有考虑变量之间的复杂关系;预期汇率难以确定;没有得出具体计算公式;现实中国际收支往往不均衡

- 购买力平价说

- 一价定律:贸易开放且交易费用为零时,无论货物在何地销售,用同一种货币表示的价格都相同。是购买力平价的前提

一价定律成立 + 商品篮子相同 = 购买力平价成立。反过来不一定

- 绝对购买力平价:均衡汇率等于国内外物价水平之比,本国物价上涨导致汇率上升,货币贬值

e=\frac{P}{P^\ast}

此时实际汇率E=e\frac{P^\ast}{P}=1

- 相对购买力平价:汇率变动率等于国内外物价水平变动率之比

\begin{align}

&e_T=e_0\frac{P_T/P_0}{P^\ast_T/P^\ast_0}

\\

&\frac{\Delta e}{e}=\frac{\Delta P}{P}-\frac{\Delta P^\ast}{P^\ast}=\pi-\pi^\ast

\end{align}

- 绝对购买力平价成立,相对购买力平价一定成立,反之不一定

- 揭示了汇率变动的长期原因,但只考虑了物价因素、一价定律存在争议、商品价格存在黏性

- 发展:换汇成本说

- 利率平价说:基于无套利假设

- 非抛补利率平价:

\frac{E(S)-S}{S}=\frac{i-i^\ast}{1+i^\ast}\approx i-i^\ast

- 抛补利率平价:

\frac{F-S}{S}=\frac{i-i^\ast}{1+i^\ast}\approx i-i^\ast

高利率国家贴水(汇率上升货币贬值),低利率国家升水(汇率下降货币升值),升贴水率等于国内外利率差

高利率国家货币出现升值预期(国际收支说),远期货币贬值(利率平价理论)

- 优点:将汇率决定因素拓展到货币资本领域,揭示了汇率变动的短期原因,填补了传统购买力平价理论的空白

- 缺点:忽视了通货膨胀、国际收支等客观因素;前提是有协调的货币政策;没有说明利率决定汇率还是汇率决定利率;忽略了利率结构问题

- 汇兑心理说:认为心理判断及预测是最重要因素

- 优点:突破了外汇收支和购买力平价决定的论述,引入了心理因素的作用,在经济不正常的情形下有一定影响力

- 确定:过分强调主观心理因素,而且心理因素离不开客观环境,不是完全捉摸不定的

- 货币分析说:以购买力平价为基础

- 优点:认为汇率收到货币供给量制约,把汇率与货币政策联系起来,强调货币的作用

- 缺点:过度依赖货币数量论,将贸易收支和商品市场放在次要地位

- 金融资产说:投资者调整外币资产导致汇率变动

- 优点:综合了资产存量与经常账户流量分析,把视野扩大到货币以外的其它各种金融资产供求的分析,反映了客观生活的现实矛盾

- 缺点:轻视贸易收支和商品市场的作用,模型复杂不利于实际运用

汇率制度

- 硬钉住汇率制度

- 没有独立法偿货币的货币制度:不发行自己的货币,使用他国货币或货币联盟的共用货币

- 货币局制度:本国货币与主要贸易国货币的汇率保持固定比值,发行货币时要准备相应倍数的外汇储备

- 软钉住汇率制度

- 传统的钉住汇率制度:以固定汇率钉住某一货币或货币篮子,有义务维持汇率几乎不变

- 水平带内的钉住汇率制度(汇率目标制):承诺一个波动区间,维持汇率只在区间内波动

- 爬行钉住汇率制度:承诺爬行钉住货币或货币篮子,适时介入外汇市场保证走势合意

- 类似爬行的安排:未承诺爬行钉住但实际操作相仿

- 稳定化安排:未承诺钉住汇率但实际操作相仿

- 浮动汇率制

- 自由浮动安排:只在特殊情况下干预外汇市场,干预次数少且时间短

- 浮动安排:不设立汇率基准,汇率主要由市场决定,官方择时干预外汇市场

计算题

外汇基础计算

- 双向报价

- 报价形式:前低后高,如1.7830/40表示1.7830和1.7840

- 直接法下,对于银行,买入价为低价,卖出价为高价;对客户则相反

- 计算升贴水(掉期)

- 升贴水形式:左高右低贴水(如30/20),左低右高升水(如20/50)

- 计算方式:使得结果的左右差值最大化,即贴水时小减大,升水时大加大

- 计算远期外率

- 在低利率市场借款,在高利率市场投资,根据无套利原则计算远期汇率

- 计算交叉汇率

- 运用已知汇率套算得出计算式

- 计算原则为使结果的左右差值最大化,即左为小除以大或小乘以小,右为大除以小或大乘以大

- 如USD/DEM=1.8421/28,USD/HKD=7.8085/95

则DEM/HKD=(USD/HKD)/(USD/DEM)=(7.8085/95)/(1.8421/28)=(7.8085/1.8428)/(7.8095/1.8421)=4.2373/94

- 计算汇率变化幅度

- 统一结构后,要么是 (汇率1 / 汇率2 - 1),要么是 (汇率2 / 汇率1 - 1)

- 若该货币能兑换更多另一货币则变化幅度为正,从而计算出幅度

- 计算升贴水率

- 将要求的货币放到左,计算即期汇率和远期汇率的中间汇率

- 升贴水率为 (远期汇率 / 即期汇率 - 1),结果需要年化

- 购买力平价与利率平价

- 平价公式都是一年期的,如果是多年需要将通货膨胀率、汇率变动率等先化为一年的

- 汇率写成FC/DC的格式(只研究一种货币则该币为FC),右币为本币,代入相关数据进行计算

- 如果是双向报价,计算谁的远期汇率,就假设持有单位该货币,利用无套利原理计算

套汇与套利

- 套汇

- 将汇率写成回环格式,如A/B=...,B/C=...,C/A=...

- 若左汇率之积大于1,则可以使用任意右币利用左汇率依次兑换实现套利

- 若右汇率之积小于1,则可以使用任意左币利用右汇率依次兑换实现套利

- 例题:USD/HKD=7.8123/7.8514,GBP/USD=1.3320/1.3387,HKD/GBP=0.0933/0.0942

左汇率之积为7.8123×1.3320×0.0933=0.9709小于1,无法套利;右汇率之积为7.8514×1.3387×0.0942=0.9901小于1,可以套利

如1HKD用汇率7.8514换USD,再用汇率1.3387换GBP,最后用汇率0.0942换回HKD,得到1/(7.8514×1.3387×0.0942)=1.0459HKD

- 套利

- 抛补套利时,用远期汇率作为未来汇率;非抛补套利时用未来即期汇率作为未来汇率

- 假设一国收益率合理,判断另一国收益率偏高还是偏低,在低利率国家借款,在高利率国家投资

- 如果是双向报价,统一形式使得左币为持有的货币,再利用即期左值和远期右值判断高利率国家

外汇套期保值

- 利用货币市场

- 不套期保值:立即在本市场投资,未来根据未来的即期利率兑换货币,最后支付

- 套期保值:立即根据即期汇率兑换货币,在另一市场投资,最后支付

- 利用远期

- 不套期保值:在未来根据未来的即期利率兑换货币

- 套期保值:立即进入远期利率协议,未来根据协议利率兑换货币

- 利用期货

- 多头套期保值:担心汇率上升导致未来支出上升/收入减少,买入期货通过期货盈利弥补

- 空头套期保值:担心汇率下降导致未来支出上升/收入减少,卖出期货通过期货盈利弥补

- 利用期权

- 看涨期权多头套期保值:担心汇率上升导致未来支出上升/收入减少,买入看涨期权通过期权盈利弥补

- 看跌期权多头套期保值:担心汇率下降导致未来支出上升/收入减少,买入看跌期权通过期权盈利弥补

- 利用互换

- 利率互换:十字相加更小的两个利率就是双方真正借款利率,确定支出后再确定双方之间的现金流

- 货币互换:十字相加更小的两个利率就是双方真正借款货币,确定支出后再确定双方之间的现金流,期初双方交换本金